最新预测!地缘政治局势如何影响油气价格走势? |

信息发布:本站 发布时间:2024-07-15 浏览:1112次 |

今年第二季度,地缘政治局势不稳定性加剧,影响国际石油和天然气市场,油气价格环比上行。从石油市场来看,地缘政治冲突升级,但OPEC+会议不及预期,第二季度国际油价冲高回落;从天然气市场来看,不断升级的地缘政治冲突,导致各国经济复苏计划面临挑战,包括天然气在内的大宗商品贸易受阻,频发的不可预知风险导致国际天然气价格波动幅度较大。 今年下半年,国际油气市场还会发生哪些意料之中和意料之外的事件?会对全球的供需结构产生哪些影响? 地缘局势不稳但OPEC+会议不及预期 二季度国际油价冲高回落

今年第二季度,国际石油市场基本面呈现紧平衡的态势,地缘政治局势和OPEC+产量政策变化是影响油价变化的核心因素,国际油价冲高回落。4月,地缘政治冲突导致市场对中东地区局势进一步升级的担忧,布伦特原油期货价格受到支撑,一度突破91美元/桶。5月,因地缘政治局势并未升级,同时市场消息显示巴以和谈取得积极进展,地缘溢价下调修复,带动国际油价有所回落。6月初,OPEC+会议结果不及预期,布伦特原油期货价格大幅下跌至78美元/桶附近;此后欧洲央行宣布5年来首次降息、地缘政治局势不稳定性上升、需求旺季利好持续释放、供应趋紧格局延续,多因素利好国际油价企稳反弹。今年第二季度,布伦特原油期货均价为84.98美元/桶,环比上升3.22美元/桶,同比上升5.63美元/桶。 多因素影响二季度国际油价 因素一:全球石油需求季节性回升。 今年第二季度,预计全球石油需求环比提高80万桶/日,达到1.026亿桶/日。主要受到以下因素的支撑。一是美国经济表现强劲,支撑石油需求增长强于预期。今年以来,美国经济数据总体表现强劲,经济“软着陆”预期进一步增强;同时,在全球石化市场低景气周期背景下,美国乙烷成本优势进一步凸显,助力美国化工用油需求增长。4月以来,美国石油需求同比增加30万桶/日,增长值比5年均值高出80万桶/日,炼厂原油加工量保持近5年高位水平。预计第二季度,美国石油需求同比增长30万桶/日。二是中国经济运行良好。今年第一季度,中国国内生产总值为29.62万亿元,同比增长5.3%,环比增长1.6%。预计第二季度中国的石油需求将呈现季节性增长,环比增长100万桶/日,至1605万桶/日。 因素二:OPEC+持续减产限制供应增速,但6月会议结果不及预期。 全球石油供应环比上升。美国、加拿大、巴西、圭亚那等非OPEC+产油国增产,带动世界石油供应保持增长,预计第二季度全球石油供应环比提高60万桶/日。 OPEC+持续减产托底油市。2023年底,OPEC+决定于今年第一季度开始额外自愿减产约220万桶/日,总减产量达到586万桶/日,约占全球石油需求的5.5%,随后今年3月进一步决定,将额外自愿减产延长至第二季度,减产保价决心强烈。OPEC+在6月2日的会议中宣布,OPEC+将在今年9月底之前维持当前减产规模(586万桶/日),之后逐步增产,到2025年10月减产规模将缩小至约366万桶/日。OPEC+会议虽然延长了减产期限至今年第三季度,但也明确提出了增产路线图,可被视作OPEC+产量政策转向的重要试探,与会议前市场预期不符,市场悲观情绪释放,造成油价下跌。但会后,沙特阿拉伯、俄罗斯等国家表示,OPEC+将坚持把市场稳定放在首位,不会转向以市场份额为目标,对市场释放出积极信号,油价上涨。 俄罗斯承诺解决石油超额生产问题。俄罗斯部分炼厂因地缘政治冲突关闭,同时作为OPEC+减产的一部分,俄罗斯降低了原油产量、削减原油出口。预计第二季度,俄罗斯原油产量约910万桶/日,比第一季度减少30万桶/日。 美国仍是重要的供应增长源。美国石油生产商增产动力不足,6月以来美国石油在用钻机数有所回落,截至6月16日当周为488台,比5月底减少9台;美国的原油产量自6月9日当周以来回升到1320万桶/日的水平,油井生产率提高助力原油产量增长。美国能源信息署(EIA)预计,今年12月美国原油产量将达1358万桶/日,相比当前水平提高约50万桶/日;预计全年美国原油产量为1324万桶/日;同比提高31万桶/日,仍将是全球最重要的供应增长来源。 因素三:地缘政治风险外溢效应明显。 第二季度,中东地区地缘政治冲突升级,地缘政治风险的外溢效应明显并波及中东多个国家,市场担心会导致全球石油供应减少。5月下旬,俄罗斯部分炼厂产能因地缘政治冲突关闭,其炼油和输油能力在短期内受到影响。 预计三季度国际油价将高位震荡 第三季度,石油需求进入传统旺季,OPEC+延长自愿减产行动。需求方面,第三季度为石油需求的旺季,预计全球石油需求环比提高130万桶/日,达到1.039亿桶/日。一是驾驶季提振美国石油需求。美国驾驶季于阵亡将士纪念日假期(5月27日)开始。美国汽车协会估计,今年阵亡将士纪念日的出行活动创下2005年以来的最高纪录,公路旅行次数将创2000年以来最高,预计美国“独立日”假期出行人数将达到7100万的历史新高,这有望提振燃料需求,并导致石油市场收紧。预计第三季度美国石油需求环比增长30万桶/日,至2070万桶/日。二是预计第三季度中国的石油消费量实现同比正增长。第三季度,中国的石油需求将呈现季节性回暖,预计环比增长20万桶/日,至1560万桶/日;同比增长2.4%。供应方面,OPEC+将减产延长至第三季度末,但在非OPEC国家增产的带动下,预计第三季度世界石油供应量仍将环比提高100万桶/日。 极端天气或影响世界石油供应。由于连日暴雨等不可抗力对原油输送设施造成的破坏,厄瓜多尔重油管道于6月17日暂停运营,影响45万桶/日的原油运输。今年飓风季第一场风暴“阿尔贝托”6月19日登陆美国得克萨斯州,影响美国的能源中心——得克萨斯州及墨西哥湾沿岸,扰乱该国能源市场供给。美国国家海洋和大气管理局预计,受大西洋海水温度升高、太平洋拉尼娜现象等因素影响,今年飓风活动将高于正常水平。 预计第三季度世界石油市场会呈现“供小于求”的态势,第四季度将进入累库状态。在OPEC+第四季度退出部分减产措施的情况下,估计第三季度市场供应小于需求达60万桶/日,第四季度石油需求将进入淡季,市场供应大于需求90万桶/日。截至6月21日,全球陆上原油库存为34.19亿桶,仍保持历史低位,对国际油价形成一定支撑。 地缘政治环境越来越复杂。俄乌冲突还没有结束的迹象;巴以冲突仍然具有较大的外溢风险;美国等国家进入大选之年,这些国家的对外政策或将发生变化。这些因素将增加国际地缘政治环境突变的风险。 综合判断,世界石油需求进入传统旺季;OPEC+延长减产至第三季度,但第四季度开始退出部分减产,市场供需基本面呈现“短期利好、长期利空”的格局,全球石油库存保持低位;地缘政治局势不确定性增强,地缘溢价支撑持续存在;市场对美联储降息预期有所升温,金融侧对油价的压制作用减轻。基准情景预计,第三季度国际油价将高位震荡,布伦特均价为82—87美元/桶。 地缘政治冲突升级 下半年国际天然气价格将保持高位

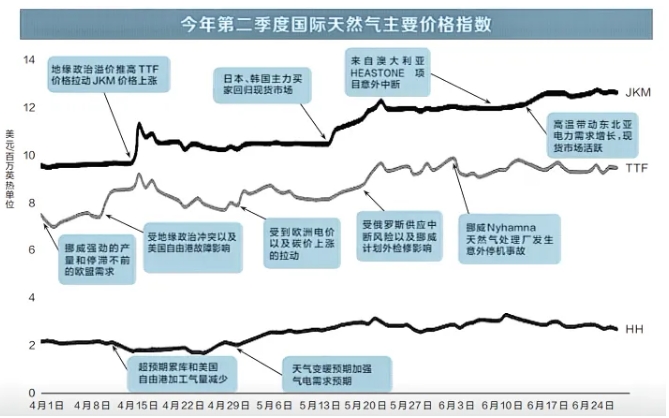

今年以来,地缘政治冲突严重影响世界经济复苏和国际贸易流向,尤其是第二季度以来,不断升级的地缘政治冲突,导致各国经济复苏计划面临挑战,包括天然气在内的大宗商品贸易受阻,频发的不可预知风险导致国际天然气市场价格波动幅度较大。根据德意志银行集团研究团队的分析,全球经济仍在承受紧缩货币政策的滞后效应,包括美国和欧元区在内的多个主要经济体的通胀水平仍较高。但以中国、日本为代表的主要经济体各项主要经济指标保持正增长,印度、越南、墨西哥等国家的高速发展带来新的市场需求,在天然气消费重心再平衡的过程中,将支撑今年第三、第四季度国际天然气价格维持在较高水平。 二季度国际天然气价格支撑增强 今年第一季度,亚洲和欧洲天然气价格回落至俄乌冲突前的水平,随后第二季度迎来明显反弹。4—6月,TTF、JKM、HH的均价分别为8.7美元/百万英热单位、11.2美元/百万英热单位、2.4美元/百万英热单位,环比变化分别为17%、18.7%、19.1%,同比变化分别为-9%、0.2%、4.6%。 欧洲方面,今年以来,除1月份天然气消费量出现同比增长外,其他月份均处于同比下降状态。根据欧洲天然气基础设施协会的数据,截至6月30日,欧盟地下储气库库存为874太瓦时,库容占有率为77%,同比持平;LNG接收站库存为33太瓦时,同比增长28%。虽然欧洲储气库库存仍处于高位,但因为脆弱的能源供给导致用户对外界变化较为敏感,在挪威供应出现问题后,欧洲天然气价格出现较大幅度的波动。 亚洲方面,截至今年5月,全球单月平均气温连续12个月打破同期最高纪录,东北亚天然气发电需求骤增,现货采购招标开始活跃,同时叠加欧洲、美国、澳大利亚接连出现的上游供应问题,带动东北亚天然气价格出现较大幅度上涨,于6月底再次接近13美元/百万英热单位,达到年内价格的最高水平。今年夏季,亚洲JKM价格快速上涨,与2023年的走势较为接近;随着东北亚地区电力需求的增加,燃气发电仍是该地区主要的电力季节调峰措施。 美国方面,过去几年,美国发电资源已经更多地从煤炭转向可再生能源和天然气。2014年以来,美国天然气发电份额一直在增长,因为天然气发电与煤炭发电相比更具竞争力。除2021年外,美国夏季天然气发电的份额几乎逐年增加,从2014年的29%增加到2023年的46%。今年夏天,预计美国天然气发电的份额将略有下降,降至44%,并转向更多的可再生能源发电,特别是太阳能。2018年以来,可再生能源发电量稳步增长,这主要是由于风能和太阳能发电能力的增加。今年夏天,美国用于发电的天然气消费量预计接近2023年创下的纪录。6月最后一周,在电力需求增长的推动下,美国天然气总消费量为760亿立方英尺/日,与前一周(6月21日当周)相比增长了5.7%;随着极端高温蔓延到美国东部,用于发电的天然气消费量较前一周增长10.7%,达到453亿立方英尺/日;美国液化天然气出口设施的天然气输送量平均为122亿立方英尺/日,比前一周低4亿立方英尺/日。 地缘政治冲突 将成为国际天然气市场重要扰动因素 地缘政治冲突的升级,已经明显影响到国际天然气贸易活动。过去几年,天然气价格的剧烈波动和全球局部地区能源供应结构的脆弱性,导致东北亚和欧洲市场对外界的扰动因素更为敏感,一些例行检修和小型事故都有可能导致市场出现较大反应。预计这一情况将持续存在。 欧洲方面,预计天然气发电需求下降,城市燃气和工业部门天然气消费需求增加,预计今年欧洲天然气需求量将温和增长3%。随着法国可再生能源的快速发展和核能利用率的提高,电力部门的天然气需求量预计将下降近10%。由于2023年冬季欧洲气温偏高,如果今年天气条件恢复到正常水平,预计城市燃气的天然气需求量将增加。工业领域的天然气消费量将继续复苏,但受价格波动的影响仍较大。 亚洲方面,亚洲仍将是全球天然气需求增长的主要推动力。根据IEA的预测,今年亚洲地区的天然气消费量将增长4%,占全球天然气需求增量的近40%。随着复苏效应逐渐减弱,以及天然气需求增量越来越依赖于基本面和政策定位,预计今年中国天然气总需求量将增长6%,天然气发电的消费量将增加6%以上,城市燃气需求将保持4%的增长。日本虽然电力消费可能会恢复,但核电站的重启和可再生能源发电的增加将继续挤压天然气发电需求,预计天然气需求量下降3%。在可再生能源发电量增加和核能可用性提高的背景下,韩国天然气发电量将继续下降,预计天然气需求量下降2%。印度的天然气需求增长主要受到石化、发电、炼油和工业部门的推动,预计增长6%,这主要得益于工业(包括化肥行业)领域天然气使用量的增加,以及电力领域天然气需求的增加。 美国方面,根据EIA的预测,今年美国的天然气产量将下降1%。其中Haynesville地区的天然气产量将下降9%,Appalachia地区的产量将下降4%,二叠纪地区产量将增长4%。今年美国天然气产量的下降将继续给HH天然气现货价格带来上行动力。预计今年HH的现货价格平均为2.5美元/百万英热单位,价格将从6月的2.6美元/百万英热单位上涨到12月的3.3美元/百万英热单位。如果美国的天然气产量低于预测,而电力部门为满足空调需求而增加的消费量超过预期,天然气价格可能会进一步上涨。 |